Евро заклевали «ястребы» ФРС

FxSignal Сегодня, 16:23 0 Аналитика, прогнозы валютного рынка

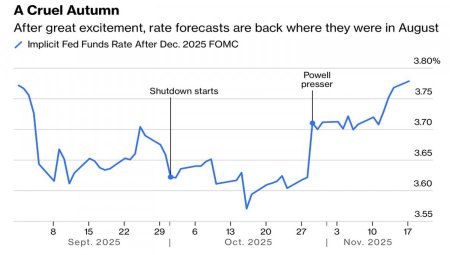

Как не старался Белый дом в 2025 тянуть одеяло на себя, главным ориентиром для доллара США остается ФРС. В августе Джером Пауэлл заявил, что для центробанка замедление занятости важнее, чем ускорение инфляции. В октябре глава Федрезерва отметил, что снижение ставок в конце 2025 – далеко нерешенный вопрос. В результате срочный рынок то наращивал, то сокращал масштабы монетарной экспансии. EUR/USD то росла, то падала. Динамика рыночных ожиданий по ставке ФРС

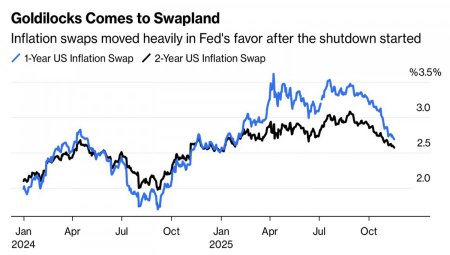

На исходе осени сложилась довольно любопытная ситуация. Инвесторы пришли к выводу, что пик тарифов пройден. Действительно, после угроз о 100%-х пошлинах на импорт против Китая Вашингтон и Пекин быстро пришли к консенсусу. Белый дом снизил размер сборов против Швейцарии в обмен на инвестиции. Наконец, тарифы на сельскохозяйственную продукцию упали в ответ на рост цен. Самое страшное позади. Почему бы ни снижаться инфляционным ожиданиям? Что они и делали в октябре-ноябре. Если прибавить к этому охлаждение рынка труда, судя по статистике от ADP и других альтернативных источников, почему бы ФРС не снизить ставки в декабре? По факту шансы такого исхода упали с более чем 90% до октябрьского заседания FOMC до 42%. Динамика инфляционных ожиданий

Парадокс? Отнюдь! Все больше членов Комитета по операциям на открытом рынке говорят об осторожности в отсутствии важных данных. Да, завершение шатдауна позволяет правительству их начать публиковать. Но все индикаторы будут носить запаздывающий характер. Свежая информация появится, разве что, на исходе года. ФРС можно понять. Центробанк боится совершить ошибку в условиях плохой видимости. Однако сохранение ставки по федеральным фондам на отметке 4% до конца 2025 будет означать лишь временное укрепление доллара США. Когда начнется 2026, перед Соединенными Штатами встанут две проблемы. Из-за шатдауна их экономика серьезно замедлится в четвертом квартале, что будет видно по цифрам только в январе-феврале. Кроме того, приближение даты отставки Джерома Пауэлла с поста председателя ФРС сделает Дональда Трампа кровожаднее.

Хозяин Белого дома не скрывает своего желания опустить стоимость заимствований чуть ли не до 1%. Он готов ради этого на все. Агрессивность президента позволят Morgan Stanley прогнозировать три акта монетарной экспансии в первой половине 2026. В результате основная валютная пара получит возможность взлететь к отметке 1,23. Технически на дневном графике EUR/USD имеет место формирование внутреннего бара, который свидетельствует о неопределенности. Падение котировок ниже его минимума на 1,1578 усилит риски продолжения пике и позволит нарастить короткие позиции. К покупкам евро против американского доллара имеет смысл возвращаться в случае роста основной валютной пары выше справедливой стоимости на 1,161. Материал предоставлен компанией InstaForex - www.instaforex.com

Новость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

На исходе осени сложилась довольно любопытная ситуация. Инвесторы пришли к выводу, что пик тарифов пройден. Действительно, после угроз о 100%-х пошлинах на импорт против Китая Вашингтон и Пекин быстро пришли к консенсусу. Белый дом снизил размер сборов против Швейцарии в обмен на инвестиции. Наконец, тарифы на сельскохозяйственную продукцию упали в ответ на рост цен. Самое страшное позади. Почему бы ни снижаться инфляционным ожиданиям? Что они и делали в октябре-ноябре. Если прибавить к этому охлаждение рынка труда, судя по статистике от ADP и других альтернативных источников, почему бы ФРС не снизить ставки в декабре? По факту шансы такого исхода упали с более чем 90% до октябрьского заседания FOMC до 42%. Динамика инфляционных ожиданий

Парадокс? Отнюдь! Все больше членов Комитета по операциям на открытом рынке говорят об осторожности в отсутствии важных данных. Да, завершение шатдауна позволяет правительству их начать публиковать. Но все индикаторы будут носить запаздывающий характер. Свежая информация появится, разве что, на исходе года. ФРС можно понять. Центробанк боится совершить ошибку в условиях плохой видимости. Однако сохранение ставки по федеральным фондам на отметке 4% до конца 2025 будет означать лишь временное укрепление доллара США. Когда начнется 2026, перед Соединенными Штатами встанут две проблемы. Из-за шатдауна их экономика серьезно замедлится в четвертом квартале, что будет видно по цифрам только в январе-феврале. Кроме того, приближение даты отставки Джерома Пауэлла с поста председателя ФРС сделает Дональда Трампа кровожаднее.

Хозяин Белого дома не скрывает своего желания опустить стоимость заимствований чуть ли не до 1%. Он готов ради этого на все. Агрессивность президента позволят Morgan Stanley прогнозировать три акта монетарной экспансии в первой половине 2026. В результате основная валютная пара получит возможность взлететь к отметке 1,23. Технически на дневном графике EUR/USD имеет место формирование внутреннего бара, который свидетельствует о неопределенности. Падение котировок ниже его минимума на 1,1578 усилит риски продолжения пике и позволит нарастить короткие позиции. К покупкам евро против американского доллара имеет смысл возвращаться в случае роста основной валютной пары выше справедливой стоимости на 1,161. Материал предоставлен компанией InstaForex - www.instaforex.com

Новость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

Похожие новости

Заходит ли солнце над экономикой США и пойдет ли Трамп в «игрушечный» суд? Календарь трейдера на 3–5 ноября

После месяцев торгового хаоса и взаимных угроз Вашингтон и Пекин наконец нашли точки

02.11.25

Аналитика, прогнозы валютного рынка

Уолл-стрит обновила рекорды, Трамп – тарифные угрозы, а что со ставкой ФРС? Календарь трейдера на 27–29 октября

Американский рынок акций завершил прошедшую неделю на высокой ноте. Все три ключевых индекса

26.10.25

Аналитика, прогнозы валютного рынка

«На текущем рынке очень много денег»... Календарь трейдера на 10–12 ноября

Мировой рынок облигаций переживает подъем, который сложно переоценить. За 2025 год объем глобальных

08.11.25

Аналитика, прогнозы валютного рынка

Рынки любят любят «круглые числа», но еще готовы рисковать. Календарь трейдера на 23–24 октября

Правительство США живет в режиме частичной остановки уже более трех недель. И конца этому не видно.

22.10.25

Аналитика, прогнозы валютного рынка

В ожидании данных и снижения ставки ФРС, которых может не быть. Календарь трейдера на 17–19 ноября

Правительство США выходит из спящего режима, но рынок все еще торгует неопределенность. Остановка

15.11.25

Аналитика, прогнозы валютного рынка

Информация

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.